隨著化藥一致性評價及國采進入常態(tài)化階段,越來越多注射劑被納入國采目錄,三年過后市場的變化情況究竟如何?截至目前已過評/視同過評的化藥注射劑已超過200個(按產(chǎn)品名統(tǒng)計),已納入前五批六輪國采的產(chǎn)品數(shù)為46個,第七批國采擬納入27個注射劑,新一輪激戰(zhàn)即將展開?!叭爰杀亟祪r”成為了多數(shù)人的第一想法,一些老品種在更新?lián)Q代疊加集采沖擊下銷售規(guī)模的確下滑嚴重,然而也有一些新產(chǎn)品能乘著國采之風破浪前行,成為新的億元級別、超10億級別的大品種。

揚子江領(lǐng)軍注射劑國采,三大類成熱門領(lǐng)域

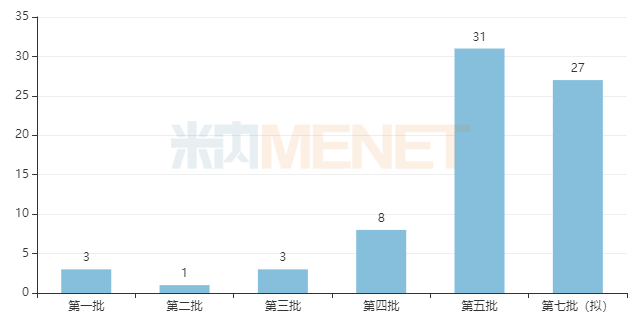

圖1:化藥注射劑國采情況(單位:個)

據(jù)米內(nèi)網(wǎng)數(shù)據(jù)統(tǒng)計,前五批六輪國采共納入注射劑46個,即將進行的第七批擬納入27個注射劑,數(shù)量僅次于第五批,新一輪激烈的市場爭奪戰(zhàn)如箭在弦。

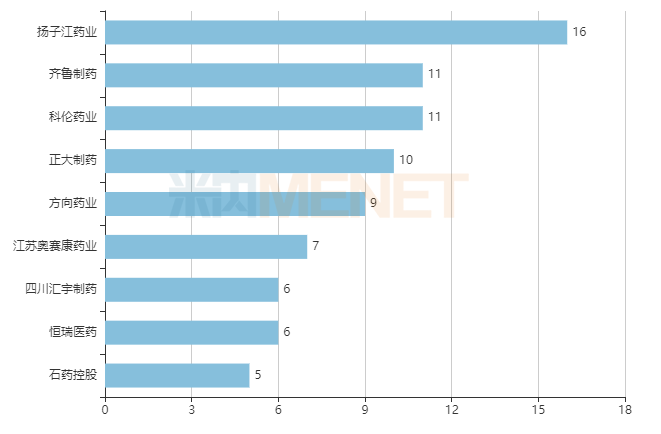

圖2:前五批六輪合計中標產(chǎn)品數(shù)量超過5個的企業(yè)集團

9大企業(yè)集團中標產(chǎn)品數(shù)量合計占比超過四成,其中揚子江藥業(yè)16個注射劑中標,分布在8個大類:抗腫瘤和免疫調(diào)節(jié)劑3個、消化系統(tǒng)及代謝藥3個、呼吸系統(tǒng)用藥2個、全身用抗感染藥物2個、神經(jīng)系統(tǒng)藥物2個、雜類2個、肌肉-骨骼系統(tǒng)1個、心腦血管系統(tǒng)藥物1個。

齊魯制藥11個注射劑中標,分布在6個大類:抗腫瘤和免疫調(diào)節(jié)劑4個、全身用抗感染藥物3個、神經(jīng)系統(tǒng)藥物1個、消化系統(tǒng)及代謝藥1個、血液和造血系統(tǒng)藥物1個、肌肉-骨骼系統(tǒng)1個??苽愃帢I(yè)同樣有11個注射劑中標,分布在5大類:全身用抗感染藥物5個、血液和造血系統(tǒng)藥物3個、呼吸系統(tǒng)用藥1個、肌肉-骨骼系統(tǒng)1個、神經(jīng)系統(tǒng)藥物1個。

正大制藥(含江蘇正大豐海制藥、正大天晴藥業(yè)集團、北京泰德制藥、南京正大天晴制藥等)有10個注射劑中標,分布在5大類:抗腫瘤和免疫調(diào)節(jié)劑6個、消化系統(tǒng)及代謝藥1個、肌肉-骨骼系統(tǒng)1個、全身用抗感染藥物1個、雜類1個。

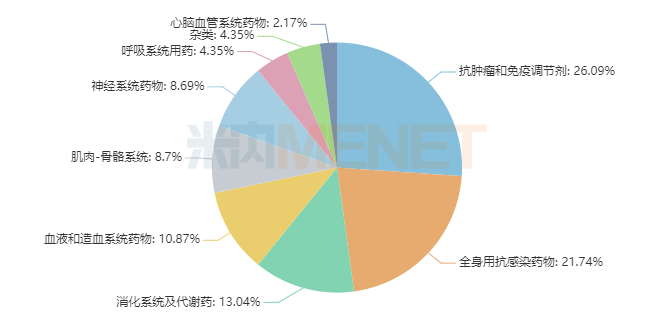

圖3:前五批六輪中標注射劑大類分布

從大類情況來看,已納入國采的注射劑大多為抗腫瘤和免疫調(diào)節(jié)劑和全身用抗感染藥物。從中標情況來看,抗腫瘤和免疫調(diào)節(jié)劑有12個注射劑中標,正大制藥和四川匯宇制藥各中標6個產(chǎn)品;全身用抗感染藥物有10個注射劑中標,科倫藥業(yè)有5個產(chǎn)品中標,方向藥業(yè)(主要為倍特藥業(yè))中標產(chǎn)品為4個;消化系統(tǒng)及代謝藥納入國采的產(chǎn)品數(shù)量有6個,江蘇奧賽康藥業(yè)中標4個。

第七批擬納入27個注射劑,全身用抗感染藥物依然為大熱,涉及7個品種,消化系統(tǒng)及代謝藥涉及3個品種,抗腫瘤和免疫調(diào)節(jié)劑涉及2個品種。

市場大“縮水”,這個產(chǎn)品已跌60億!14個注射劑飛速增長

2018年年底4+7試點為國家集中帶量采購揭開序幕,截至目前已有46個注射劑陸續(xù)被納入國采。提及“集采”二字,首先能聯(lián)想起“降價”,從市場規(guī)模來看,46個已納入國采的注射劑2018年在中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡稱中國公立醫(yī)療機構(gòu))合計銷售額接近868億元,而2021年合計銷售額下滑則至772億元,“縮水”近96億元。

注射用泮托拉唑鈉為第四批國采品種,該產(chǎn)品2018年在中國公立醫(yī)療機構(gòu)終端的銷售規(guī)模在79億元,近幾年呈現(xiàn)持續(xù)下滑的態(tài)勢,2021年二季度第四批國采陸續(xù)執(zhí)行,銷售額跌至19億元。注射用蘭索拉唑為第五批國采品種,該產(chǎn)品2018年在中國公立醫(yī)療機構(gòu)終端的銷售規(guī)模在38億元,近幾年同樣持續(xù)下滑,2021年四季度第五批國采陸續(xù)執(zhí)行,銷售額跌至12億元。

這兩款PPI注射劑銷售額暴跌與產(chǎn)品的更新?lián)Q代也有關(guān)系,老品種在新品種的沖擊下市場被搶奪是不爭的事實,如奧美拉唑注射劑的銷售額同樣持續(xù)走低,而新品艾普拉唑則連續(xù)暴漲,集采降價是規(guī)??s減的“催化劑”。

凡事都具有兩面性,而對于一些剛上市或在市場上尚未放量的產(chǎn)品,通過國采約定采購量,減少銷售環(huán)節(jié),則能以低成本迅速占領(lǐng)市場高地。

表1:14個已納入國采的注射劑銷售額暴漲(單位:億元)

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構(gòu)終端競爭格局

注:銷售額低于1億元用*代替

鹽酸右美托咪定注射液、注射用紫杉醇(白蛋白結(jié)合型)、碘克沙醇注射液以及注射用頭孢唑林鈉2018年在中國公立醫(yī)療機構(gòu)終端的銷售額已超10億元,到了2021年再有10億元以上的增長,市場潛力巨大。

表2:2021年比2018年增長超10億的注射劑領(lǐng)軍企業(yè)變化情況

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構(gòu)終端競爭格局

注:中標企業(yè)用#標記

鹽酸右美托咪定注射液是第一批納入國采的注射劑,2018年開標前恒瑞已拿下了超過20億元的銷售額。揚子江藥業(yè)集團獨家中標后迅速反攻,2021年成長為超40億元品牌,目前以超過九成的份額領(lǐng)軍市場。

注射用紫杉醇(白蛋白結(jié)合型)是第二批納入國采的注射劑,2018年新基制藥以64.75%的份額領(lǐng)軍市場,隨后因質(zhì)量問題停售失去了國采資格,中標市場由石藥歐意藥業(yè)和江蘇恒瑞醫(yī)藥瓜分。2021年石藥歐意藥業(yè)成為了超20億元品牌,而江蘇恒瑞醫(yī)藥也拿下了14.8億元的銷售成績。

注射用頭孢唑林鈉是第五批納入國采的注射劑,2021年6月開標由7家國內(nèi)藥企中標,其中成都倍特藥業(yè)的銷售額在2021年漲至2.81億元。

此外,苯磺順阿曲庫銨注射液、奧沙利鉑注射液、注射用阿扎胞苷、左乙拉西坦注射用濃溶液以及布洛芬注射液2018年在中國公立醫(yī)療機構(gòu)終端的銷售額均低于1億元,到了2021年已成長為億元級別的產(chǎn)品。

表3:5個成長為億元級別的注射劑領(lǐng)軍企業(yè)變化情況

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構(gòu)終端競爭格局

注:中標企業(yè)用#標記

原研的注射用阿扎胞苷在2017年獲批進口,2019年后國產(chǎn)仿制藥陸續(xù)上市。2020年第三批國采由正大天晴南京順欣制藥以及四川匯宇制藥中標,2021年正大天晴南京順欣制藥拿下1.08億元銷售額,而四川匯宇制藥的增速則高達393.65%。

深圳海王藥業(yè)的奧沙利鉑注射液上市較早,但銷售額在千萬元水平徘徊。2021年6月第五批國采由齊魯制藥(海南)、四川匯宇制藥、江蘇恒瑞醫(yī)藥中標,2021年齊魯制藥(海南)拿下1.94億元銷售額,成為了該產(chǎn)品的領(lǐng)軍企業(yè)。

原研的苯磺順阿曲庫銨注射液在2000年獲批進口,恒瑞在2018年獲批首仿上市并在2019年拿下了2.57億的銷售額。2021年6月第五批國采由江蘇恒瑞醫(yī)藥、杭州澳亞生物以及南京健友生化制藥中標,恒瑞順勢再創(chuàng)新高2021年漲至3.2億元。

27個注射劑將攪動300億市場,齊魯、揚子江、正大制藥全力創(chuàng)佳績

第七批國采在今年2月已開展信息填報工作,本次擬納入的27個注射劑品種2021年在中國公立醫(yī)療機構(gòu)終端的合計銷售規(guī)模超過387億,一場激烈的市場爭奪戰(zhàn)如箭在弦。

表4:擬納入第七批國采的注射劑

來源:上海陽光醫(yī)藥采購網(wǎng),米內(nèi)網(wǎng)整理

27個注射劑涉及10個大類,其中美羅培南注射劑、奧美拉唑注射劑、奧曲肽注射劑、替加環(huán)素注射劑、唑來膦酸注射劑、甲潑尼龍注射劑、伊立替康注射劑、克林霉素磷酸酯注射劑、頭孢米諾注射劑、帕洛諾司瓊注射劑、頭孢美唑注射劑、溴己新注射劑、伊班膦酸注射劑、碘帕醇注射劑2021年在中國公立醫(yī)療機構(gòu)終端銷售額已超10億元。

表5:備戰(zhàn)產(chǎn)品數(shù)量TOP10企業(yè)集團

來源:米內(nèi)網(wǎng)MID藥品索引綜合數(shù)據(jù)庫

從企業(yè)集團來看,齊魯制藥、揚子江藥業(yè)、正大制藥目前均有8個注射劑在備戰(zhàn),成為新一批注射劑國采的第一梯隊,而福安藥業(yè)、羅欣藥業(yè)、恒瑞醫(yī)藥、科倫藥業(yè)、國藥集團、方向藥業(yè)、石藥控股緊隨其后,最終結(jié)果我們拭目以待。